Evaluación económico-financiera de proyectos de inversión en condiciones de certeza (página 2)

En síntesis

podemos resumir que en toda inversión intervienen los siguientes

elementos:

1. El inversionista.

2. El objeto en el que se invierte.

3. El costo que supone renunciar a una

satisfacción en el presente (costo de

oportunidad).4. El valor o beneficio de una recompensa en el

futuro.

En la Resolución 91/ 2006 del MEP

artículos 5, 6 y 7; las inversiones en

Cuba se

clasifican de acuerdo a:

el papel que juegan en el desarrollo

económico y social.los efectos de su evaluación,

aprobación y tratamiento en el plan y a su

límite en valor total y en divisas.Su papel en la reproducción.

Atendiendo al papel que juegan en el desarrollo

económico y social, las inversiones se clasifican

en:

1. Inversiones principales: son aquellas motivadas por

necesidades generales del desarrollo

económico y social.

2. Inversiones inducidas: son las que formando parte o

no de una inversión principal, le son necesarias para su

adecuada ejecución y pruebas y

puesta en explotación, clasificándose en directas e

indirectas.

a) Las inversiones inducidas directas, son las

destinadas a dar respuesta a las afectaciones en el área

de la inversión y las imprescindibles para vincular la

inversión principal con la infraestructura técnica

y urbana exterior de la zona, que aseguran la correcta

ejecución y operación de la inversión. Estas

inversiones forman parte de la inversión principal y de su

presupuesto.

b) Las inversiones inducidas indirectas son las

destinadas a crear la infraestructura social, técnica y

productiva en la zona de influencia de la inversión

principal.

Las inversiones se clasifican en nominales y no

nominales; a los efectos de su evaluación, aprobación, y

tratamiento en el plan de la

economía; incluido su límite en

valor total y

en divisas sí

como a sus características. Estos límites se

establecen y actualizan periódicamente por el MEP mediante

regulación complementaria.

Teniendo en cuenta el papel que juega en la reproducción, las inversiones pueden ser de

reposición, de ampliación, de modernización,

de restauración, remodelación, reparación

capital,

rehabilitación o nueva.

1.2 Proyectos de

inversión. Etapas durante su desarrollo.

La realización de proyectos de

inversión surge de una necesidad humana que implica el

fomento de recursos a

inmovilizar por largos periodos de tiempo, por lo

cual requiere de un análisis de la información necesaria y referente a la

inversión así como los pros y los contras que

permitirán la toma de decisión.

En general se entiende por proyecto, una

tarea innovadora, que tiene un objetivo

definido, debe ser efectuada en un cierto período, en una

zona geográfica delimitada y para un grupo de

beneficiarios; solucionando de esta manera problemas

específicos o mejorando una situación existente. La

tarea principal es dejar cierta capacidad instalada en las

personas e instituciones

participantes del proyecto para que ellas puedan continuar las

labores en forma independiente. Sánchez, Herrera y Lauchy,

(2008)

En la guía metodológica general para la

Preparación y Evaluación

de Proyectos del Instituto Latinoamericano y del Caribe de

Planificación Económica y Social,

ILPES, se refleja que "un proyecto de

inversión es una propuesta de acción

que implica utilización de un conjunto determinado de

recursos para el logro de resultados esperados".

Un proyecto de Inversión se puede entender como:

"un paquete discreto de inversiones, insumos y actividades,

diseñados con el fin de eliminar o reducir varias

restricciones al desarrollo, para lograr uno o más

productos o

beneficios, en términos del aumento de la productividad y

del mejoramiento de la calidad de

vida de un grupo de beneficiarios dentro de un determinado

período de tiempo." (Colin F.Bruce, 1982).

Teniendo en cuenta estos conceptos, se puede definir un

Proyecto de Inversión, como la propuesta por el aporte de

capital para la producción de un bien o la

prestación de un servicio,

mediante la cual un sujeto decide vincular recursos financieros

líquidos a cambio de la

expectativa de obtener beneficios, también

líquidos, a lo largo de un plazo de tiempo que se denomina

vida útil.

La formulación de Proyectos de Inversión,

constituye un objeto de estudio amplio y sumamente complejo, que

demanda la

participación de diversos especialistas, es decir,

requiere de un enfoque multidisciplinario.

Dentro de este proceso de

formulación se debe considerar en primer lugar las

etapas que conforman un proyecto de inversión, ya que

estas constituyen un orden cronológico de desarrollo del

proyecto en las cuales se avanza sobre la formulación,

ejecución y evaluación del mismo. Y en segundo

lugar, los documentos

proyectados que brindarán la información primaria

básica que se necesita para que el proyecto pueda ser

evaluado, proveniente de la estimación de los principales

estados

financieros.

De esta forma un proyecto surge de la

identificación de unas necesidades. Consta de un conjunto

de antecedentes técnicos, legales, económicos

(incluyendo mercado) y

financieros que permiten juzgar cualitativa y cuantitativamente

las ventajas y desventajas de asignar recursos a esa iniciativa.

Su bondad depende, por tanto, de su eficiencia y

efectividad en la satisfacción de estas necesidades,

teniendo en cuenta el contexto social, económico, cultural

y político. Un proyecto de inversión comienza con

la identificación del proyecto y culmina cuando se liquida

la inversión. (Santos, 2008)

El proceso por el que éste atraviesa un proyecto

desde que nace como idea, hasta que entra en ejecución y

se mantiene por su tiempo de vida útil es lo que se

denomina el ciclo de proyectos. Sánchez, Herrera

y Lauchy, (2008)

Cada una de las etapas de esta transformación

requiere de recursos

humanos, financieros, y de información, que van

agregando valor a las ideas. En la figura 1 se muestra

esquemáticamente este ciclo.

Figura 1: Ciclo de vida

de un proyecto de inversión

Fuente: Adaptado de Sánchez

(1999)

La preinversión es el primer estado del

ciclo de los proyectos, a ella le corresponde todo el proceso que

se realiza para identificar un problema o necesidad, formular el

proyecto y evaluar la iniciativa; con el objetivo de determinar

si es conveniente ejecutarla o no; antes de iniciar las obras o

acciones que

lo harán realidad. Es la fase donde se obtienen los

datos del

mercado; se desarrollan y determinan la estrategia,

objetivos de

la inversión; así como la documentación técnica de ideas

conceptuales y anteproyecto, los

cuales fundamentan los estudios de prefactibilidad y factibilidad

técnico-económica. La valoración de estos

permitirá decidir sobre la continuidad de la

inversión, y además se selecciona el equipo que

acometerá la inversión. Específicamente se

culmina con la realización del estudio de

factibilidad, el cual brinda toda la información

detallada sobre la inversión.

Durante la etapa de inversión,

también llamada por otros autores de

maduración se adquieren los equipos necesarios y

se pone en marcha el proyecto. Esta fase cubre hasta el momento

en que el proyecto entra en operación plena. Es en esta

fase donde se ponen a prueba los preparativos, diseños,

planes y análisis anteriores. Todo el trabajo de

las etapas anteriores se dirige a asegurar que el proyecto sea un

éxito.

El propósito de la presente sección es la de

presentar algunas consideraciones que pueden conducir a que el

proyecto realmente sea exitoso, los posibles problemas que se

presentarán y algunos de los enfoques que se han

desarrollado para resolverlos.

Esta fase de maduración se puede dividir en las

siguientes grandes fases:

Proyecto definitivo: comprende la

elaboración de calendarios, la

prospección y evaluación de

emplazamientos, la preparación de planes maestros y

diseños técnicos para la planta, la

organización técnica detallada de la misma y la

selección final de tecnología y

equipo.Negociación y construcción:

en esta se definen las obligaciones jurídicas

respecto a la financiación del proyecto, la

adquisición de tecnología, la

construcción de edificios e instalaciones de

servicios, y el suministro de maquinaria y equipo para la

fase operacional. Comprende la firma de contratos entre el

inversionista, por una parte, e instituciones de

financiación, consultores, arquitectos, contratistas,

colaboradores y abastecedores de equipos, de insumos

materiales y servicios por otro lado.La puesta en marcha: es normalmente una

etapa breve pero técnicamente crítica del

desarrollo del proyecto. Vincula la fase precedente con la

fase operacional que le sigue. El éxito que se obtenga

en este momento demostrará la eficacia de la

planificación y ejecución del proyecto, y

constituirá una muestra de lo que cabra esperar de las

futuras actividades del programa.

En la fase de maduración se contraen obligaciones

financieras considerables y toda modificación importante

al proyecto entraña graves consecuencias financieras. La

mala programación, las demoras en la construcción y la entrega o en la

iniciación de actividades, etc.; llevan inevitablemente a

mayores costos de

inversión y afectan la viabilidad del proyecto. En la fase

de preinversión, la calidad y

confiabilidad del proyecto son mas importantes que el factor

tiempo, pero en la fase de Maduración este último

es decisivo.

En el estado de

operación o post-inversión, ya se ha

finalizado la inversión y el proyecto debe empezar a

proveer los bienes y

servicios para

los cuales fue diseñado, aunque puede ocurrir que la

inversión y operación sucedan

simultáneamente durante algún período de

tiempo. Es importante en esta etapa proveer los fondos necesarios

para la adecuada operación del proyecto ya que sin ellos

el proyecto no dará los beneficios esperados.

Los problemas de la fase operacional deben ser

considerados desde dos puntos de vista: a corto plazo y largo

plazo. El corto plazo se refiere al período inicial

después de comenzada la producción, cuando pueden

plantearse diversos problemas relativos a cuestiones tales como

la aplicación de técnicas

de producción, el funcionamiento del equipo o la

inadecuada productividad de la mano de obra, así como la

falta de personal

administrativo y técnico y de operarios calificados. Sin

embargo la mayoría de estos problemas deben ser

considerados en relación con la fase de ejecución y

las medidas de corrección necesarias deben referirse

principalmente a la ejecución del proyecto. El largo plazo

se relaciona con los costos de

producción, por una parte, y los ingresos

provenientes de las ventas por la

otra y ambos están directamente relacionados con las

proyecciones hechas en la fase de preinversión. Si tales

proyecciones resultan erróneas, la viabilidad

técnica económica de una actividad industrial se

vera inevitablemente perjudicada, y si tales deficiencias se

identifican solo en la fase operacional, las medidas de

corrección, no solo serán difíciles sino

también extremadamente costosas. (UCLV, FCE,

2009)

Por la importancia que tiene para esta investigación la etapa de

preinversión se profundiza en los niveles que

componen la misma. Estos son:

perfil u oportunidad.

prefactibilidad.

factibilidad

El nivel perfil, se elabora a partir de la

información existente, del juicio común y de la

experiencia. En este nivel frecuentemente se seleccionan aquellas

opciones de ideas que se muestran más atractivas para la

solución de un problema o en aprovechamiento de una

oportunidad. Además, se van a definir las

características específicas del producto o

servicio. Las diferentes formas de resolver un problema o de

aprovechar una oportunidad de negocio constituirán la idea

del proyecto, sin embargo, este paso no se limita a describir en

términos generales la idea del proyecto; esta idea hay que

afinarla y presentarla de manera apropiada para poder tomar la

decisión de continuar con sus estudios; por lo que debe

realizarse un esfuerzo para determinar las posibles soluciones al

problema a resolver y descartar las claramente no viables. Esta

etapa tiene como objetivo generar soluciones e información

para decidir acerca de la conveniencia de emprender estudios

adicionales. De aquí que se pueda afirmar que la idea de

un proyecto, mas que una ocurrencia afortunada de un

inversionista, generalmente representa la realización de

un diagnóstico que identifica distintas

vías de solución.

En el nivel prefactibilidad se profundiza la

investigación y se basa principalmente en

informaciones de fuentes

secundarias para definir, con cierta aproximación, las

variables

principales referidas al mercado, a las técnicas de

producción y al requerimiento financiero. En

términos generales, se estiman las inversiones probables,

los costos de operación y los ingresos que

demandará y generará el proyecto.

El estudio de factibilidad es un proceso de

aproximaciones sucesivas, donde se define el problema a resolver;

se lleva a cabo a partir de un nivel de conocimiento

sobre la inversión y de la proyección de sus

beneficios, constituye la última oportunidad de disminuir

la incertidumbre de la inversión en cuestión; a un

estado mínimo, y como resultado de su evaluación se

toma la decisión de invertir. (Santos, 2008)

Para ello se parte de supuestos, pronósticos y estimaciones, por lo que el

grado de preparación de la información y su

confiabilidad depende de la profundidad con que se realicen tanto

los estudios de mercado, estudios técnicos, así

como los económicos financieros, y otros que se requieran.

En cada etapa o nivel deben precisarse todos aquellos aspectos y

variables que puedan mejorar el proyecto; o sea, optimizarlo.

Puede suceder que del resultado del trabajo

pudiera aconsejarse una revisión del proyecto original,

que se postergue su iniciación considerando el momento

óptimo de inicio e incluso lo anterior no debe servir de

excusa para no evaluar proyectos. Por el contrario, con la

preparación y evaluación será posible la

reducción de la incertidumbre que provocarían las

variaciones de los factores, por lo tanto es el estudio de

factibilidad la base de la decisión sobre la

ejecución de la inversión.

Todo el sistema

dinámico que integra las actividades y/ o servicios que

realizan los diferentes sujetos que participan en el proyecto de

inversión, desde su concepción inicial hasta la

puesta en explotación, se denomina proceso inversionista.

(CEEP, 2009)

1.3 Metodología para la evaluación de

proyectos de inversión.

El análisis y evaluación de un proyecto de

inversión es un proceso que se sustenta en una

metodología. En la literatura consultada se

refleja la necesidad de realizar principalmente, tres tipos de

estudios: de mercado, técnico y

económico-financiero. Los resultados independientes

obtenidos de cada estudio dan lugar al comienzo del otro y

así sucesivamente.

En la figura 2 se muestra el esquema metodológico

para la evaluación de proyectos de

inversión.

Figura 2:

Esquema metodológico para la evaluación de

proyectos de inversión

Fuente: Elaboración propia.

1.3.1 El estudio de

mercado.

El mercado es el área en la cual convergen las

fuerzas de la oferta y la

demanda para establecer un precio

único y por lo tanto, la cantidad de las transacciones que

se vayan a realizar. Según Adam Smith, el

mercado:

"Supone cinco elementos fundamentales:

Por lo menos un comprador, un vendedor, una oferta, una

retribución lógica

a cambio de la oferta y un ambiente

adecuado que brinde tranquilidad, comodidad y que permita la

interacción positiva entre los

elementos"

El estudio de mercado es mucho más que el

análisis de la oferta y demanda

o de los precios

competidores y sustitutos, su objetivo general consiste en

verificar la posibilidad real de penetración del producto

en un mercado determinado, con vistas a determinar los niveles

posibles de ventas y los precios a que se puede comercializar

para lograr una proyección confiable de los ingresos.

Entre otras cuestiones este estudio abarca no solo las

especificaciones técnicas de un producto sino todos los

atributos del mismo, entre estos atributos están su

tamaño, la forma del empaque, su

marca, su

logotipo, el eslogan, el tipo de envase, los requerimientos o

normas

sanitarias y de calidad que deben cumplir, los colores del

producto, la textura, entre otros. Sánchez, Herrera y

Lauchy, (2008)

Uno de los factores más crítico de todo

proyecto, es la estimación de la demanda, y conjuntamente

con ella los ingresos de operación, como los costos e

inversiones implícitos. Específicamente los costos

de operación pueden pronosticarse simulando la

situación futura y especificando las políticas

y procedimientos

que se utilizarán como estrategia comercial, por lo que

las decisiones (en cuanto a precio, promoción, publicidad,

distribución, calidad, entre otras)

adoptadas aquí tendrán repercusión directa

en la rentabilidad

del proyecto por las consecuencias económicas que se

manifiestan en sus ingresos y egresos. (Sapag Chain,

1994)

El análisis de la comercialización del proyecto depende en

modo importante de los resultados que se obtienen de los estudios

del consumidor, la

demanda, la competencia y la

oferta.

Los proveedores de

insumos necesarios para el proyecto pueden ser determinantes en

el éxito o fracaso de éste. De ahí la

necesidad de estudiar si existe disponibilidad de los insumos

requeridos y cuál es el precio que deberá pagarse

para garantizar su abastecimiento. Por lo que la

información que se obtenga de los proveedores puede

influir en la selección

de la localización del proyecto.

Disponibilidad de insumos.

En el análisis de evaluación de un

proyecto se tiene que destacar el aseguramiento de insumos, ya

sean materias primas de importación o de producción nacional

y/o materiales

auxiliares, teniendo presente, los destinos, las cantidades, la

disponibilidad, y la comparación de precios con otros

orígenes. Los proveedores de insumos necesarios para el

proyecto pueden ser determinantes en el éxito o fracaso de

éste. De ahí la necesidad de estudiar si existe

disponibilidad de los insumos requeridos y cuál es el

precio que deberá pagarse para garantizar su

abastecimiento.

Demanda actual y futura.

En la cuantificación y proyección de la

demanda futura de un producto es necesario determinar los datos

referidos al volumen y la

composición por producto de la demanda pasada y actual,

siendo necesario indicar el origen de la información

utilizada y los procedimientos empleados en las proyecciones. El

grado de confiabilidad de los resultados que se obtengan reviste

vital importancia ya que estos estudios son básicos para

identificar posteriormente la escala de

producción más aconsejable y pronosticar los

ingresos que generará el proyecto en los diferentes

períodos de su vida útil.

Al desarrollar este tema se tienen que definir los

principales sustitutos y complementos del producto que se piensa

elaborar y los subproductos posibles de obtener. Si el proyecto

consiste en la elaboración de un nuevo producto,

será útil conocer cuál fue la demanda en el

pasado de un sustituto muy cercano al mismo. Para la

determinación de la demanda de un producto es necesario

precisar los principales factores que han incidido en la misma,

así como el posible surgimiento de algún que otro

nuevo factor. En el análisis de proyectos que su objetivo

es generar bienes de consumo es

preciso tener en cuenta lo siguiente:

1. Consumo en los últimos cinco

años y comportamiento de la demanda.2. Crecimiento vegetativo de la

población y características de la

misma.3. Índices actuales y proyectados en

otros países.4. Posibilidades de aceptación

según hábitos de consumo y preferencias de los

consumidores.5. Características, calidad y

aceptación si se trata de un producto sustitutivo de

los actuales.6. Comportamiento de los precios del producto y

el de bienes sustitutivos y complementarios.7. Directivas de consumo que puedan existir y

cualquier disposición legal vigente que afecte a la

distribución del producto.

En caso de que el producto que se analiza conlleve la

sustitución de importaciones

será necesario hacer un análisis que contenga como

mínimo:

1. Ventajas y desventajas de la industria

cubana en comparación con las actuales y posibles

fuentes de suministro. Dificultades para su

adquisición y perspectivas del mercado.2. Estadísticas de importación.

Cantidad y valor.3. Volúmenes a sustituir y valor (actual

y proyectado).4. Precios. Tendencias y factores

coyunturales.5. Análisis comparativo del precio de

importación (incluyendo gastos por fletes, aranceles,

etc) con la ficha de costo de la producción nacional,

determinando el ahorro en divisas que implica la

sustitución.

Tanto para el caso de sustitución de

importaciones, como el desarrollo de las exportaciones, es

necesario considerar las políticas estatales que sobre

ambas existan en el país.

En el caso de que el producto propuesto pretenda

competir internacionalmente por primera vez, la

penetración en el mercado global

se debe hacer gradualmente siempre que el producto sea

competitivo en cuanto a tecnología, calidad y

precio, debiéndose considerar también los

requerimientos de envase, embalaje, almacenaje y

transportación que exige el producto.

En tales casos no es necesario realizar estudios

detallados de todos los países, sino un estudio de ciertos

mercados

principales lo que pudiera ampliarse en la medida que se

incrementa el aprovechamiento de la capacidad de la planta. (MEP,

2001)

Pronóstico de comercialización y

ventas.

Partiendo de que la importancia del proyecto no es

sólo producir, sino también procurar satisfacer las

necesidades detectadas a través de un adecuado servicio de

venta y

suministro a los consumidores, es necesario que como parte del

estudio de mercado y a partir de la configuración de la

oferta del producto y el nivel de necesidad que satisface de

acuerdo con las estimaciones de demanda calculadas, se elabore la

estrategia de mercado a seguir y el sistema de

comercialización a utilizar que permita lograr los

pronósticos de ventas previstos.

Como parte de este análisis, además de una

estrategia de penetración del mercado se

considerará la política comercial

más factible a desarrollar para promover las ventas,

así como los posibles canales de

distribución a utilizar y su estructura,

los requerimientos para el diseño

comercial del producto, el sistema de ventas y promoción

publicitaria, así como la posible asistencia

técnica a los clientes.

Será necesario también estudiar los medios de

transporte,

sistemas de

almacenamiento,

de refrigeración y de conservación

requeridos.

Un factor importante que influye sobre el volumen de

ventas y sobre los ingresos provenientes de tales ventas es el

precio del producto, el que debe estar bien fundamentado para no

hacer proyecciones optimistas que conlleven a tergiversar los

resultados. Las bases para la fijación de precios deben

considerar los costos de producción y la estructura del

mercado.

Los precios de mercado efectivo constituyen una base

adecuada para proyectar ingresos provenientes de las ventas. Se

entiende por precios de mercado efectivo los precios corrientes,

y los futuros previstos, en los mercados internos y mundiales

donde los productos puedan realmente colocarse.

La estimación de los ingresos por las ventas es

un proceso iterativo que debe considerar también la

tecnología, la capacidad de la planta, el programa de

producción, la calidad del producto y las estrategias de la

comercialización (fijación de precios,

promoción y publicidad, sistema de distribución,

etc).

Al calcular los ingresos por ventas si se trata de la

sustitución de importaciones se considerarán los

precios CIF partiendo de considerar el precio del mercado mundial

más los gastos por

fletes, aranceles,

seguros y

márgenes comerciales. Si se tratara de una exportación se partirá de precios

FOB, que no incluye los gastos adicionales antes

señalados. De no pertenecer a los casos antes expuestos

entonces se utilizarían los precios internos.

También como parte de la estrategia de

comercialización es conveniente conocer las

características de los competidores y consumidores y

analizar la posible reacción de los competidores que

fabrican el mismo producto o alguno similar o

sucedáneo.

Todos los trabajos de apoyo que sean necesarios para

estimular un sector de la demanda y garantizar los

pronósticos de ventas, deben ser considerados en su

contenido y alcance, incluyendo en el análisis los gastos

que ello implicaría. (MEP,2001)

1.3.2 El estudio técnico.

El estudio técnico facilita analizar y proponer

diferentes alternativas de proyecto para producir el bien que se

desea, verificando la factibilidad técnica de cada una de

las propuestas. Los principales aspectos a tener en cuenta en el

mismo son:

Tamaño del proyecto.

La capacidad o tamaño de un proyecto está

dirigida a la capacidad de diseño, a su capacidad de

producción normal o a su capacidad

máxima.

La primera se refiere al volumen de producción

que bajo condiciones técnicas óptimas se alcanza a

un costo unitario

mínimo.

La capacidad de producción normal es la que bajo

las condiciones de producción que se estimen

regirán durante el mayor tiempo a lo largo del

período considerado al costo unitario mínimo y por

último la capacidad máxima se refiere a la mayor

producción que se puede obtener sometiendo los equipos al

máximo esfuerzo, sin tener en cuenta los costos de

producción. Castro, (1988)

En ocasiones aunque por los elementos citados se

establezca un tamaño determinado, de acuerdo con el tipo

de proceso de que se trate se puede ampliar paulatinamente la

capacidad del proyecto en dependencia del comportamiento

del mercado y de la disponibilidad de insumos. Cuando el proceso

no permita estas adiciones sucesivas se convenía la

instalación de una capacidad superior a la necesaria,

partiendo de la utilización rentable de esa mayor

capacidad. La solución óptima en cuanto a

tamaño es aquella que dé lugar al resultado

económico más favorable para el proyecto en

conjunto, es por eso que si se tienen distintas alternativas de

tamaño para el proyecto, cada tamaño obliga a una

formulación y evaluación completa del mismo, que

permita conocer los indicadores

que habrán de contribuir en la decisión final, la

cual depende del punto de vista con que se mire el problema.

Sánchez, Herrera y Lauchy, (2008)

Programa de producción.

El programa de producción debe contemplar por

surtido los volúmenes de producción tanto en

unidades físicas como en valor que deberán

alcanzarse en cada año de funcionamiento de la

instalación, vinculando dichos niveles a los

pronósticos de ventas correspondientes y a la capacidad

productiva calculada.

Para su formulación deben considerarse las ventas

previstas definiendo su destino, es decir, partiendo del

análisis de la demanda del mercado interno y externo, los

parámetros de capacidad, reservas necesarias por motivos

operacionales, desperdicios estimados, necesidades mínimas

de almacenamiento, los servicios de posventas, entre

otros.

En el programa de producción se establece para

los productos principales e intermedios y para los subproductos

principales; sus características, cantidades

(producción anual), valor (especificando los precios y su

fuente), especificaciones acerca de la calidad, tipo de envase y

embalaje, manipulación y transportación.

Una vez formulado el programa de producción

deberá determinarse los índices de consumo y

cantidades de los insumos de materia prima,

materiales y de servicios

públicos (energía, agua),

necesarios para garantizar la producción proyectada. Sapag

Chain, (1994)

Localización.

Con el estudio de microlocalización se selecciona

la ubicación más conveniente para el proyecto,

buscando la minimización de los costos y el mayor nivel de

beneficios. en esta decisión se deben considerar los

aspectos siguientes:

1. Facilidades de infraestructura portuaria,

aeroportuaria y terrestre, y de suministros de

energía, combustible, agua, así como de

servicios de alcantarillado, teléfono, etc.2. Ubicación con una proximidad

razonable de las materias primas, insumos y mercado, buscando

economía en la transportación.3. Disponibilidad de fuerza de trabajo

apropiada atendiendo a la estructura de especialidades

técnicas que demanda la inversión y

considerando las características de la que está

asentada en el territorio.4. Correcta preservación del medio

ambiente y del tratamiento, traslado y disposición de

los residuales sólidos, líquidos y gaseosos.

Incluye el reciclaje cuando proceda.5. Compatibilidad con los intereses de la

defensa del país y correcta protección de la

instalación contra desastres, así como de

daños que pudiera provocar a terceros.6. Políticas estatales.

7. Otros factores socio-económicos

(servicios médicos, educacionales, vivienda, etc.)

Sapag Chain, (1994)

Ingeniería del proyecto.

El estudio de factibilidad debe sustentarse en la

documentación técnica del proyecto elaborado a

nivel de ingeniería básica, equivalente al

proyecto técnico. El establecimiento de relaciones

contractuales para los trabajos de proyectos, construcciones y

suministros es un factor determinante para el logro de la

eficiencia del proceso inversionista que se analiza.

A partir de ello se podrá establecer

una adecuada estrategia de contratación, precisando los

posibles suministradores nacionales y extranjeros, así

como la entidad constructora.

Con la determinación del alcance del proyecto se

requiere exponer las características operacionales y

técnicas fundamentales de su base productiva,

determinándose los procesos

tecnológicos requeridos, el tipo y la cantidad de equipos

y maquinarias, así como los tipos de cimentaciones,

estructuras y

obras de ingeniería

civil previstas.

A su vez se determinará el costo de

la tecnología y del equipamiento necesario sobre la base

de la capacidad de la planta y de las obras a

realizar.

Esta etapa comprende:

a) Tecnología.

La solución tecnológica de un proyecto

influye considerablemente sobre el costo de inversión, y

en el empleo

racional de las materias primas y materiales, consumos

energéticos y la fuerza de

trabajo. El estudio de factibilidad debe contar con un estimado

del costo de la inversión.

b) Equipos.

Las necesidades de maquinarias y equipos se deben

determinar sobre la base de la capacidad de la planta y la

tecnología seleccionada. La propuesta se detallará

a partir de:

Listado del equipamiento principal,

clasificándolo en equipos de producción

(mecánicos, tecnológicos, eléctricos);

equipos auxiliares (de taller, transporte,

instrumentación y control, plantas generadoras) y

equipos de servicio (oficina, comedor). Señalar

procedencia, año de diseño y marca.Especificar nivel de automatización y grado

de eficiencia y de flexibilidad en cuanto a la posibilidad de

asumir variaciones en el surtido de producción y de

ampliaciones de capacidad.Especificación de las piezas de repuesto y

herramentales.Fuentes de adquisición. Posible

producción nacional de equipos.Capacidad.

Valor del equipo.

Depreciación anual.

Vida útil estimada.

Base de cálculo utilizada.

c) Obras de Ingeniería civil.

Los factores que influyen sobre la dimensión y el

costo de las obras físicas son el tamaño del

proyecto, el proceso productivo y la localización. Se

requiere una descripción resumida de las obras

manteniendo un orden funcional, especificando las principales

características de cada una y el correspondiente

análisis de costo, así como el: valor de las obras

de Ingeniería civil (complejidad de la ejecución),

depreciación y años de vida

útil.

d) Análisis de insumos.

En este acápite se deben describir las

principales materias primas, materiales y otros insumos

nacionales e importados necesarios para la fabricación de

los productos, así como el cálculo de

los consumos para cada año y la determinación de

los costos anuales por este concepto, los que

constituyen una parte principal de los costos de

producción.

Los precios a los que se pueden obtener tales materiales

son un factor determinante en los análisis de rentabilidad

de los proyectos.

También se incluyen aquellos materiales

auxiliares (aditivos, envases, pinturas, entre otros) y otros

suministros de fábrica (materiales para el mantenimiento

y la limpieza).

La evaluación pormenorizada de los servicios

necesarios como electricidad,

agua, vapor y aire comprimido,

constituyen una parte importante en el estudio de los

insumos.

Es necesario detallar el cálculo de los consumos

para cada año y la determinación de los costos

anuales por este concepto.

f) Mano de obra.

Una vez determinada la capacidad de producción de

la planta y los procesos tecnológicos que se emplean, es

necesario definir la plantilla de personal requerido para el

proyecto y evaluar la oferta y demanda de mano de obra,

especialmente de obreros básicos de la región, a

partir de la experiencia disponible y atendiendo a las

necesidades tecnológicas del proyecto. Mediante estos

estudios se podrá determinar las necesidades de capacitación y

adiestramiento a los diferentes niveles y etapas.

Al tener definidas las necesidades de mano de obra por

funciones y

categorías, se determina en cada una de ellas el

número total de trabajadores, los turnos y horas de

trabajo por día, días de trabajo por año,

salarios por

hora, y salarios por año. Para la elaboración de

este capítulo se deberán tener en cuenta las

principales disposiciones de las leyes laborales y

procedimientos de contratación establecidos, así

como los requerimientos de seguridad por

peligrosidad y nocividad del proceso.

1.3.3 El estudio Económico-Financiero.

La evaluación económico-financiera,

pretende determinar cual es el monto de los recursos

económicos necesarios para la realización del

proyecto, cuál será el costo total de la

operación de la planta (que abarque la función de

producción, administración y ventas), así como

otra serie de criterios que comparan flujos de beneficios y

costos; esta evaluación permite determinar si conviene

llevar a efecto un proyecto, o sea, si es o no rentable, y

sí siendo conveniente es oportuno ejecutarlo en ese

momento o puede postergarse su inicio. UCLV, FCE,

(2009)

En presencia de varias alternativas de inversión,

la evaluación es un medio útil para fijar un orden

de prioridad entre ellas, seleccionando los proyectos más

rentables y descartando los que no lo sean.

Flujo de fondos del proyecto.

La evaluación del proyecto se realiza sobre la

base de la estimación del flujo de caja

de los costos e ingresos generados por el proyecto durante su

vida útil. Al proyectarlo, será necesario

incorporar información adicional relacionada,

principalmente, con los efectos tributarios de la

depreciación del activo nominal, valor residual,

utilidades y pérdidas.

El flujo de caja típico de cualquier proyecto se

compone de cinco elementos básicos: egresos e ingresos

iniciales de fondos, ingresos y egresos de operación,

horizonte de vida útil del proyecto, tasa de descuento e

ingresos y egresos terminales del proyecto.

Egresos e ingresos iniciales de fondos:

son los que se realizan antes de la puesta en marcha del

proyecto. Los egresos son los que están constituidos por

el presupuesto de inversión, y los ingresos constituyen el

monto de la deuda o préstamo. Estos egresos e ingresos,

dentro del horizonte de la vida útil del proyecto, se

representan en el año cero (0): costos del proyecto,

inversión en capital de

trabajo, ingresos por la venta de activos fijos,

efecto fiscal por la

venta de activos fijos,

crédito

o efecto fiscal a la inversión y monto del

préstamo.

El presupuesto de inversión, costo

de inversión, o presupuesto de capital, cualquiera de las

diferentes terminologías, no es mas que la

inversión necesaria para poner en condiciones de operar

una entidad de servicios o productiva. Este presupuesto

está formado por el capital fijo y por el capital de

trabajo.

El capital fijo está compuesto por

las inversiones fijas y los gastos de

preinversión.

La inversión en capital de trabajo

constituye el conjunto de recursos necesarios, en la forma de

activos corrientes, para la operación normal del proyecto

durante un ciclo operativo, para una capacidad y tamaño

determinados, calculados para el período de vida

útil del proyecto.

Ingresos de operación: se deducen de

la información de precios y demanda proyectada, es decir,

las ventas esperadas dado el estudio de mercado.

Costos de operación: se

calculan prácticamente de todos los estudios y

experiencias anteriores. Sin embargo, existe una partida de costo

que debe calcularse en esta etapa: el impuesto sobre

las ganancias, que conjuntamente con la depreciación y los

gastos por intereses, forma los costos totales. Mac Ketta, John

and Cunningham, William, (1980)

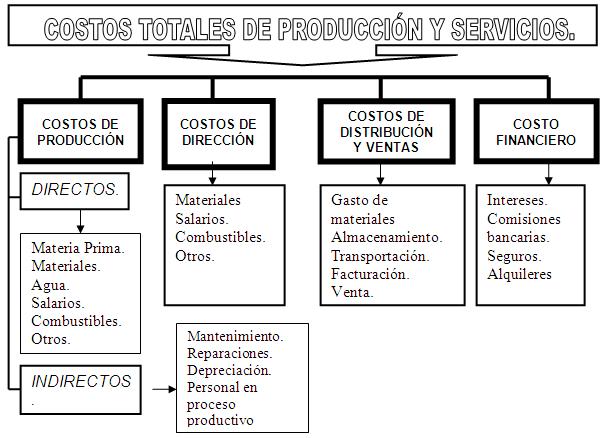

Costos Totales de Producción y Servicios:

Los costos a los efectos de la evaluación de inversiones

son costos proyectados, es decir, no son costos reales o

históricos, estos incluyen todos los costos o gastos que

se incurren hasta la venta y cobro de los productos. En la figura

3 se resumen los principales costos en que se incurren en un

proyecto. Comprende, los costos de producción, dirección, costos de distribución y

venta y costos financieros.

Figura 3 Esquema de los costos totales de

producción y servicios.

Fuente: Elaboración propia.

En síntesis, los costos de

operación estarán conformados por todos los costos

y gastos relacionados con las ventas o el servicio a prestar

(en operaciones), los gastos indirectos (administración, mantenimiento y servicios

públicos), la depreciación(es un costo que no

implica desembolsos y por tanto, salidas de efectivo), los gastos

por intereses, e impuesto sobre las ganancias.

En el desarrollo de estos cálculos se manejan

conceptos básicos como:

Horizonte de vida útil del proyecto: es el

período en el que se van a enmarcar los flujos netos de

caja.

Horizonte de evaluación: el cual depende

de las características de cada proyecto; si el mismo tiene

una vida útil posible de prever, si no es de larga

duración; lo más conveniente resulta construir

flujos de caja para ese número de años. En el caso

que la empresa que se

crearía con el proyecto tiene objetivos de permanencia en

el tiempo; se aplica la convención generalmente usada; los

flujos a diez años de proyección.

Tasa de descuento: es la encargada de

actualizar los flujos de caja, dándole así valor al

dinero en el

tiempo. Además, ha de corresponder con la rentabilidad que

el inversionista le exige a la inversión por renunciar a

un uso alternativo de recursos en proyectos con niveles de

riesgos

similares, aunque en este caso se denominaría costo

marginal del capital.

Ingresos y egresos terminales del

proyecto: ocurren en el último año

de vida útil considerado para el proyecto. Puede incluir

recuperación del valor del Capital de Trabajo Neto, el

valor de desecho o de salvamento del proyecto.

Al evaluar una inversión, normalmente la

proyección se hace para el período de tiempo de su

vida útil, por lo es necesario estimar el valor que

podría tener el activo en ese momento por algunos de los

tres métodos

reconocidos para este fin; con vistas a determinar, los

beneficios futuros que podría generar desde el

término del período de evaluación, en lo

adelante. El primer método es

el contable, que calcula el valor de desecho como la suma de

los valores

contables (o valores en

libro) de los

activos. El valor contable corresponde al valor que a esa fecha

no se ha depreciado un activo.

El segundo método parte de la base de que los

valores contables no reflejan el verdadero valor que

podrán tener los activos al término de su vida

útil. Por tal motivo, plantea que el valor de desecho de

la empresa

corresponderá a la suma de los valores comerciales que

serían posibles de esperar, corrigiéndolos por su

efecto tributario Sapag Chain, (1994)

El tercer método es el denominado

económico, donde se supone que el proyecto valdrá

lo que es capaz de generar desde el momento en que se

evalúa hacia adelante. Dicho de otra forma, puede

estimarse el valor que un comprador cualquiera estaría

dispuesto a pagar por el negocio en el momento de su

valoración.

La determinación del flujo de caja puede basarse

en una estructura general que se aplica a cualquier finalidad del

estudio de proyectos.

Para un proyecto que busca medir la rentabilidad de la

inversión y la financiación, el ordenamiento

propuesto es el que se muestra en la tabla 1.

Tabla 1 Perfil de Flujo de Caja de un

Proyecto.

Fuente: [Adaptado de la literatura]

+ Ingresos afectados por – Egresos afectados por impuestos – Gastos no desembolsables |

= Utilidad antes de intereses e – Intereses |

= Utilidad antes de – Impuestos |

= Utilidad después de + Ajustes por gastos no – Egresos no afectados por + Beneficios no afectados por |

= Flujo de Caja |

El resultado de la evaluación se

mide a través de distintos criterios que, más que

optativos, son complementarios entre sí. Los criterios que

se aplican con mayor frecuencia son: el Valor Actual Neto

(VAN), la Tasa Interna de

Retorno (TIR), el Período de

recuperación de la inversión (PR) y la

razón Beneficio / Costo (BC).

El Valor Actual Neto.

Según Mascareñas, (2001) el Valor

Actual Neto (VAN) de una inversión se define como el

valor actualizado de la corriente de los flujos de caja que la

misma promete generar a lo largo de su vida, véase el

segmento esquema temporal.

El Valor Actual (VA) consiste en actualizar todos los

flujos de caja (Qi) para lo que se utiliza un tipo de descuento

del k por uno, que es el costo de oportunidad del capital

empleado en el proyecto de inversión.

Una vez actualizados los flujos de caja se deduce el

valor del desembolso inicial (A) de ahí el nombre de Valor

Actual Neto (VAN). Según este criterio una

inversión es efectuable o factible cuando el VAN>0, es

decir, cuando la suma de todos los flujos de caja valorados en el

año 0 supera la cuantía del desembolso inicial (si

éste último se extendiera a lo largo de varios

períodos habrá que calcular también su valor

actual).

Si aplicamos este criterio en el análisis de

diferentes inversiones alternativas; entonces son preferibles

aquellas cuyo VAN sea más elevado, porque serán los

proyectos que mayor riqueza proporcionen a los inversionistas de

capital y, por tanto, que mayor valor aportan a la

empresa.

En el supuesto que un proyecto tiene un VAN igual a

cero, ello querrá decir que el proyecto genera los

suficientes flujos de caja como para pagar: los intereses de la

financiación ajena empleada, los rendimientos esperados

(dividendos y ganancias de capital) de la financiación

propia, y devolver el desembolso inicial de la

inversión.

Por tanto, un VAN positivo implica que el proyecto de

inversión produce un rendimiento superior al mínimo

requerido y ese exceso irá a parar a los apostadores de la

empresa, quiénes verán el crecimiento del capital

exactamente en dicha cantidad. Es esta relación directa

entre la riqueza de los accionistas y la definición del

VAN quien hace que este criterio sea tan importante a la hora de

valorar un proyecto de inversión.

En la literatura de Brealey, Richard A. &

Myers, Stewart se plantea que una inversión es deseable si

crea valor para quién la realiza. El valor actual neto es

la expresión monetaria del valor que se crea hoy por la

realización de una inversión, es la rentabilidad de

la inversión, la variación de la riqueza o valor

del proyecto respecto a otras alternativas posibles representadas

por el Costo Marginal del Capital. Dicho de otro modo, puede

considerarse como el ahorro sobre

la inversión, el valor actual del excedente que la empresa

obtiene por encima del que lograría mediante la

inversión alternativa representada por i.

Al utilizar esta herramienta es necesario actualizar

hasta su valor presente los flujos netos de caja esperados

durante cada uno de los períodos de la vida útil

del proyecto, descontándolos al costo marginal de capital

y, posteriormente, sustraerle el costo de la inversión

inicial.

El resultado será el valor presente neto o valor

actual neto. Si el mismo es positivo el proyecto será

aceptado; si es negativo será rechazado si se tratara de

dos proyectos mutuamente excluyentes se implementará el de

valor actual neto mayor. En el caso de que, por la

aplicación de este criterio, el resultado sea cero,

resultará igual la decisión de aceptar o no el

proyecto. Su formulación matemática

es la siguiente:

Donde: I0 = Inversión inicial en el momento

cero de la evaluación.

t = Período

FNC t = Flujo de caja neto en el período

t.

i = Tasa de descuento o costo de oportunidad del capital

o costo marginal del capital.

n = Horizonte de vida útil del

proyecto.

La determinación del VAN posee sus ventajas muy

bien marcadas:

1. Sencillez de cálculo (su operatoria

se reduce a operaciones matemáticas

elementales).2. Tiene en cuenta toda la vida del proyecto y

las corrientes de liquidez.3. Toma en consideración el

carácter temporal de los flujos. Es decir, homogeniza

los flujos netos de caja refiriéndolos a un mismo

momento del tiempo, reduce a una unidad de medida

común cantidades de dinero recibidas en momentos del

tiempo diferentes.

El VAN a pesar de ser un indicador idóneo de cara

a la valoración de los proyectos de inversión

adolece de algunas limitaciones que es conveniente tener presente

y conocer.

a. Dificultad para determinar la tasa de

descuento adecuada.b. No indica la tasa de rentabilidad total del

proyectoc. No siempre es comprendido por los hombres de

negocios.

La Tasa interna de rendimiento (TIR).

Mascareñas, (2001) plantea que la tasa interna de

rendimiento (TIR) es la tasa de descuento para la que un proyecto

de inversión tendría un VAN igual a cero. La TIR

es, pues, una medida de la rentabilidad relativa de una

inversión.

Esta es la alternativa más utilizada

después del VAN. Como se verá la tasa interna de

rendimiento (TIR) tiene una relación

íntima con el VAN. Esta técnica trata de expresar

una sola tasa de rendimiento que resuma las bondades de la

inversión. La palabra "interna" significa que dicha tasa

será inherente a un solo proyecto, debido a que depende

únicamente, al igual que el VAN, de los parámetros

propios del proyecto de que se trate, entiéndase FCN, I0,

i, y no de tasas ofrecidas externamente, lo cual no quiere decir

que no puedan haber dos proyectos con parámetros distintos

y una misma TIR.

Al calcularla se encuentra la rentabilidad que se

obtiene sobre el capital invertido mientras este se permanezca

invertido, permitiendo desembolsos parciales de la

inversión.

Es una medida porcentual, relativa y por tanto muy

importante para comparar proyectos. Parte del supuesto de que, la

reinversión de los flujos del proyecto se sucede a la

propia TIR. (Brealey, Richard A. & Myers, Stewart)

La i, en este caso la r, que haga al VAN igual a cero

será, precisamente el rendimiento de la inversión,

o sea, la TIR. Esto resulta de suma importancia porque

proporciona un método de cálculo de rendimientos

internos de inversiones con mayor vida útil. La

fórmula general para su cálculo

será:

Donde: r = TIR

En el método del VAN la tasa de descuento i se

especifica y el VAN es calculado, mientras que en el

método de la TIR se parte de que el VAN debe ser igual a

cero y se debe encontrar el valor r que satisfaga esta

condición.

De acuerdo a los resultados de su cálculo, cuando

la r > i (se acepta el proyecto). Si r = i,

será indiferente y nunca se aceptarían proyectos

cuya r < i. Si los proyectos son mutuamente excluyentes,

además del resultado anterior se elige el que mayor r

proporcionará a la empresa.

Los métodos mayormente utilizados para calcular

la TIR son: el de prueba y error, el de solución por

calculadora, Microsoft

Excel utilizando la computadora

y, existe uno en específico cuando los flujos de caja son

constantes.

Desventajas de la TIR.

La TIR, sin dejar de reconocer su efectividad en la

mayoría de los casos, presenta a menudo graves problemas

que, si no se reconocen a tiempo, podrían inducir a una

decisión errada, sobre todo para la decisión que se

deriva de proyectos mutuamente excluyentes.

Un primer problema se presenta cuando en la

determinación de los flujos aparecen cambios de signo. En

tales casos puede que existan tantas tasas de retorno como

cambios de signo haya, aunque otras veces varios cambios de signo

solo exhiben una TIR o ninguna, en dependencia de los valores que

se obtienen.

El máximo número de tasas diferentes

será igual al número de cambios de signos que

tenga el flujo del proyecto, aunque el número de cambios

de signos no es condicionante del número de tasas internas

de retorno calculables.

Las decisiones también pueden complicarse cuando

no se pueden obviar en la evaluación de la

inversión, por su importancia, la variabilidad de las

tasas de descuento, dado cambios en la diferencia del interés o

la rentabilidad a corto y a largo plazo. La solución en

estos casos la da el criterio VAN, más constante y

consistente, o una combinación de criterios de

decisión para las ocasiones en que esto sea

factible.

Determinación de la tasa de descuento

La tasa de descuento es otro aspecto sobre el que es

necesario profundizar en el objetivo de comprender el contenido

económico del VAN. Esta requiere de análisis tanto

en su aspecto cuantitativo como cualitativo.

En su aspecto cuantitativo la importancia de una

determinada magnitud en el valor de la tasa de descuento k, se

deriva de la influencia que esta tiene sobre el valor actual

neto, pues el VAN es mayor en la medida que k es menor y

viceversa. Al analizar la función entre ambas variables se

pone de manifiesto que el VAN en función de k varía

entre los siguientes valores:

VAN = ( FC para k = 0

VAN = 0 para k = r

Mientras que, en su aspecto cualitativo, una de las

principales dificultades para el cálculo del VAN es,

precisamente, la de definir la tasa de descuento a utilizar. El

proyecto supuesto teórico parte de la hipótesis de la existencia de un mercado

financiero, y postula que esta tasa viene determinada por la

tasa de

interés que rige el mercado financiero, tasa

ésta a la que se podría lo mismo pedir que prestar

dinero, y que no variaría para cualquiera que fuera el

monto solicitado. Pero, como se sabe, esta no es una

hipótesis realista, pues son diversas las tasas de

interés existentes en el mercado, tampoco es la misma

tasa de interés a la que se presta que a la que se puede

pedir prestado y, además; esta tasa está asociada

al nivel de riesgo que tenga

cada inversión en particular.

Otro criterio generalmente aceptado para determinar la

tasa de descuento es el del costo de oportunidad del capital. Al

respecto, si se parte del principio de la escasez de los

recursos, resulta mucho más comprensible y factible,

establecer como tasa de descuento el costo de oportunidad del

capital, entendiéndose por éste, el de la mejor

alternativa de utilización de los recursos, es decir, la

rentabilidad a la que se renuncia en una inversión de

riesgo similar por colocar los recursos en el

proyecto.

En este sentido, es frecuente encontrar que la tasa de

interés activa (a la que presta dinero la banca nacional)

es sumamente alta, es costoso y difícil obtener créditos externos, debido al llamado riesgo

país, lo que repercute en el incremento de la tasa de

interés a que se obtienen estos recursos. Ello, se suma a

que las economías del tercer mundo, caracterizadas,

básicamente, por la alta participación del sector

agropecuario y de la pequeña y mediana industria,

sectores donde -en general- es baja la tasa de rentabilidad, por

tanto, situaciones en que la tasa de interés es mayor que

la tasa de rentabilidad. En este contexto, podrían

también existir ramas de la economía cubana, en que

el costo del dinero sea mayor que el costo de oportunidad del

capital (dadas las restricciones que se enfrentan en los mercados

de capitales), por tanto, en que habría que calcular la

tasa de descuento a partir de la tasa de

interés.

Estas y otras razones explican que, en el cálculo

de k, estén presentes componentes objetivos y subjetivos,

por lo que se coincide con aquellos autores que afirman que esta

debe representar la rentabilidad mínima que se le

exige al proyecto, para cuyo cálculo se

considera que se deberán tener en cuenta factores

objetivos, tales como: las tasas de interés a que la

empresa y el país reciben recursos financieros, los

niveles de rentabilidad de la rama económica a que

pertenece el proyecto, riesgo financiero, etcétera, pero

también criterios subjetivos dictados por la experiencia y

la intuición del sujeto decisor.

En resumen, el VAN no se puede concebir sólo como

un resultado numérico para seleccionar proyectos de

inversión, sino que su empleo se sustenta en el hecho de

que esté en correspondencia con los objetivos de los

inversionistas, con los objetivos financieros de la

empresa.

Períodos de recuperación simple y

descontado.

El período de recuperación consiste en

determinar el número de períodos necesarios para

recuperar la inversión inicial a partir de los flujos

netos de caja generados, resultado que se compara con el

número de períodos aceptables por la empresa o con

el horizonte temporal de vida útil del proyecto, en

dependencia de la posibilidad o no de definir la empresa sus

normas para recuperar las inversiones.

El período de recuperación puede

calcularse considerando o no el valor del dinero en el

tiempo.

Si los flujos fuesen idénticos y constantes en

cada período, el cálculo se simplifica a la

siguiente expresión:

PRs = FCN / I0

Donde: PRs, período de recuperación

simple, expresa el número de períodos necesarios

para recuperar la inversión inicial I0 cuando los

beneficios netos generados por el proyecto en cada período

son FCN promedio.

Si el flujo neto difiere entre períodos, el

cálculo exacto se realiza determinando mediante suma

acumulada del número de períodos que se requiere

para recuperar la inversión a través de la

siguiente formulación matemática:

Donde: Prec. = Períodos recuperados.

Inr = Costo de la inversión no recuperado al

inicio del período.

FCN esp. = Flujos de caja esperados para el

período donde se recupera la

inversión.

La ventaja de la simplicidad de cálculo no logra

contrarrestar los peligros de sus desventajas. Entre estas cabe

mencionar que ignora las ganancias posteriores al período

de recuperación, subordinando la aceptación a un

factor de liquidez y riesgo más que de rentabilidad.

Tampoco considera el valor del dinero en el tiempo, al asignar

igual importancia a los fondos generados el primer año con

los del año n. (Brealey, Richard A. & Myers, Stewart.

C)

Lo anterior se puede solucionar si se descuentan los

flujos a la tasa de descuento y se calcula la suma acumulada de

los beneficios netos actualizados al momento cero.

Este criterio de decisión puede llevar a tomar

decisiones erróneas al igual que la TIR, por lo que se

recomienda su utilización como complemento de las

anteriores.

Umbral de rentabilidad. (U.R.)

Mediante el análisis del Umbral de Rentabilidad

se determina el nivel o régimen mínimo de

explotación en el que los ingresos provenientes de las

ventas coinciden con los costos de producción, es decir el

punto en que un proyecto no deja ni pérdida ni utilidad. Por

encima de este punto el proyecto produce utilidades y por debajo

produce pérdidas.

Mientras más bajo sea el UR, tanto mayores son

las probabilidades de que el proyecto obtenga utilidades y tanto

menor el riesgo de que incurra en pérdidas.

El Umbral de Rentabilidad puede expresarse en

términos de unidades físicas producidas (volumen de

producción), ingresos por ventas (valor de la

producción) o por ciento de utilización de la

capacidad instalada y de acuerdo a los términos en que se

requiera calcular, tendrá para su determinación su

formulación específica:

Utilización de la capacidad de producción:

UR ( F / r – V en %

Volumen de producción: UR ( F / p – V en unidades

físicas.

Ingresos por ventas: UR ( p * F / p – v en

pesos

donde;

F costos fijos anuales en pesos (incluyendo gastos

financieros)

p precio de venta unitario en pesos

v costos variables unitarios en pesos (al 100% de

aprovechamiento de la capacidad normal viable).

r ingresos por ventas en pesos

V costos variables en pesos (a plena

capacidad).

Los resultados obtenidos muestran a qué nivel de

producción y de ingresos por ventas, así como con

qué utilización de la capacidad instalada el

proyecto no reporta ni utilidad, ni pérdida, siendo este

análisis especialmente útil en un proyecto en que

la decisión es muy sensible a determinada variable, siendo

necesario entonces establecer el nivel de riesgo a que

estará sometida la operación del mismo.

Para el análisis del umbral de rentabilidad es

necesario basarse en los siguientes supuestos:

Los costos de producción están en

función del volumen de producción.El volumen de producción es igual al volumen

de ventas.Los costos operacionales fijos son iguales para

todos los volúmenes de producción.Los costos unitarios variables se modifican en

proporción al volumen de producción y por

consiguiente también los costos totales de

producción.Los precios de venta unitarios de un producto o una

gama de productos son iguales para todos los niveles de

producción (ventas) a lo largo del tiempo. Es por ello

que el valor de las ventas es una función lineal de

los precios de venta unitarios y de las cantidades

vendidas.Se deben utilizar datos de un año normal de

operaciones.El nivel de los precios de venta unitarios y de los

costos de operaciones variables y fijos permanecen

constantes.El cálculo en términos físicos

se puede aplicar sólo cuando se produce un sólo

producto o cuando se producen varios productos similares,

susceptibles de convertirse fácilmente en un producto

fundamental.La gama de productos debe permanecer constante a lo

largo del tiempo. (MEP,2001)

Bibliografía citada

(Heredia, R. (1995) "Dirección Integrada de

Proyectos". Segunda Edición. Universidad

Politécnica de Madrid).

(Latiner, Wendel M and Hildebrand, Joel H. Reference

book of Inorganic).

(Levenspiel, O. Chemical Reaction Engineering,

1972).

(Lewis, G. Industrial Chemistry. 1956).

(Ministerio de Economía y Planificación.

Bases Metodológícas para la evaluación de

Estudios de Factibilidad de las Inversiones en Industrias. La

Habana, 2001).

(Rodríguez Sandías, Alfonso.

Análisis y Valoración de Proyectos. Universidad de

Santiago. Departamento de Economía Financiera).

(Sánchez, I. R. (2002) "Tópico especiales

sobre evaluación de proyectos de inversión".

Monografía. ED. CDICT- Facultad de

Tecnología de la industria. Universidad Nacional de

Ingeniería Managua, Nicaragua).

(Sánchez, I. R. (2005) "Evaluación

financiera de proyectos de inversión". Monografía. Universidad de Guayaquil de

Ecuador).

Estilo Harvard para las Referencias

Bibliográficas, CDICT-Universidad Central "Marta Abreu" de

las Villas.

Sánchez, I. R (2003) Enfoque económico

social de evaluación de proyectos de inversión.

Tesis doctoral

en Ciencias

Económica, CDICT, Universidad de la Habana).

Weston, T., (2006) Fundamentos de Administración Financiera. Vol I, II y III,

La Habana, Editorial Félix Varela.

Sánchez, Herrera y Lauchy, (2008).

Formulación y evaluación de proyectos de

inversión.

Mac Ketta, John and Cunningham y William (1980).

Encyclopedi of Chemical Processing and Desing.

Sapag Chain, Nassir (1994). Evaluación de

Proyectos: no sólo una cuestión de números.

Universidad de Chile.

ELABORADO POR:

Sergio Díaz Arredondo, Ingeniero Químico,

aspirante al titulo Académico de Master en

Administración de Negocios.

Email:

. Director Técnico de la Empresa Electroquímica de Sagua, con el

título de diplomado en administración de negocios

otorgado por la Escuela Superior

de la Industria Básica (ESIB), con la aprobación de

cursos académicos de evaluación y

certificación de inversiones impartido por la Escuela

Superior de la Industria Básica y el Centro de Estudios de

Economía y Planificación.

Autor:

Sergio Díaz

Arredondo

Página anterior Página anterior |   Volver al principio del trabajo Volver al principio del trabajo | Página siguiente  |